Immobilien oder Aktien – Vergleich der Anlageformen

Dass die Zukunfts- oder Altersvorsorge ein Thema ist, das man nicht vernachlässigen darf, dringt immer mehr Menschen ins Bewusstsein. Doch wie kann man heutzutage eigentlich noch nutzbringend vorsorgen? In guten Zeiten Geld auf dem Sparbuch in Sicherheit bringen, funktioniert leider nicht mehr. Weil Spareinlagen keine Renditen bringen, frisst die Inflation das Geld dort langfristig einfach auf. Für die meisten, die sich nicht erstklassig in exotischen Branchen und Gebieten mit möglicherweise überragenden Renditen auskennen, bleiben im Prinzip für die Geldanlage nur Immobilien oder Aktien als renditestarke Anlagen, um ausreichend für die Zukunft vorzusorgen und ein passives Einkommen zu schaffen. Doch sollte man nun in Aktien investieren oder doch lieber in Immobilien?

Überblick

Geldanlage – Immobilien vs. Aktien

Aktien und Immobilien sind momentan diejenigen Investitionsformen, die jedem offenstehen, der Kapital investieren möchte und die langfristige Rendite ermöglichen, sodass in der Zukunft oder im Alter mehr aus dem investierten Geld wird. Beide Investitionsformen haben ihre Vor- und Nachteile. Lassen Sie uns einen Vergleich zwischen den Kapitalanlagen erstellen.

In Immobilien investieren

Zur Klarstellung: Spricht man darüber, eine Immobilie als Investitionsobjekt zu erwerben, um damit Zukunftsvorsorge zu betreiben, geht es darum, diese zu kaufen und zu vermieten. In seinem eigenen Haus zu wohnen und keine Miete zu zahlen hat seinen Charme, doch sind damit keine Renditen erwirtschaftbar. Wirtschaftlich gesehen ist ein Eigenheim als effektive Kapitalanlage nicht sinnvoll. Außer, man setzt auf eine gute Wertsteigerung des Objekts, um es dann wieder gewinnbringend zu verkaufen. Letzteres wäre aber Spekulation und keine langfristige Zukunftsvorsorge.

Investitionen in Immobilien haben allgemein einen Ruf als solide und risikoarme Geldanlage. Gerade im ersten Jahr der Corona-Krise hat sich eindrucksvoll gezeigt, dass Immobilien auch handfeste Krisen gut überstehen, während andere Wirtschaftsbereiche durchaus ins Straucheln kamen. Im Gegenteil wurden Immobilien noch mehr nachgefragt und erlebten regional und überregional deutliche Wertzuwächse. Der Bedarf, vor allem in städtischen Regionen, wird auf absehbare Zeit weiterhin hoch bleiben.

In Aktien investieren

Aktienkurse steigen und fallen. In manchen Jahren gibt es abhängig vom Unternehmen Dividenden, in anderen nicht. Langfristig betrachtet aber warfen Aktien im Durchschnitt immer höhere Renditen ab als Sparbücher oder Termineinlagen beim aktuellen Zinsniveau. Ebenso bewegten sich Aktienrenditen immer über der Inflationsrate. Aber viele, die Kapital anlegen möchten, haben bei Aktien auch Bedenken. Finanzkrisen, Aktienblasen oder der aktuelle Kursrutsch aufgrund der Ukraine-Krise und andere negative Schlagzeilen sind Hürden, die viele an Aktien zweifeln lassen. Für Ersteinsteiger ist unter Umständen auch das „wie?“ eine Barriere. Wer allerdings langfristige Zukunftsvorsorge und eine ernstzunehmende Geldanlage betreiben will, kann eigentlich nur in Immobilien oder Aktien investieren.

Immobilien vs. Aktien – Rendite

Langfristig wird sowohl eine gut gewählte Immobilie als auch ein vernünftig zusammengestelltes Aktienpaket eine gute Rendite bringen. Die Gesamtentwicklung ist aber von zahlreichen unsicheren Faktoren abhängig und kann deswegen natürlich nicht absolut verlässlich vorhergesagt werden.

Im Netz und in der Literatur finden sich zahlreiche verschiedene Renditemodelle für Aktien und Immobilien und welche nun bessere Renditen versprechen. Die einen favorisieren Immobilien und attestieren diesen die bessere Rendite, die anderen kommen genau zum umgekehrten Ergebnis und stellen rechnerisch sehr überzeugend dar, dass Aktien die bessere Rendite bringen.

In der Realität ist es dann eher so, dass jede Immobilienanlage und jede Aktienanlage sehr individuell ist und sich nicht pauschal sagen lässt, wie profitabel genau dieses oder jenes Modell in 20 oder 30 Jahren gewesen sein wird.

Wichtig ist aber festzustellen, dass sowohl Aktien als auch Immobilien auf Dauer Renditen jenseits der Inflation bringen, sofern man sich große Fehler spart. Langfristig lässt sich mit beiden Anlageformen ein Vermögen aufbauen, wenn man konsequent handelt.

Immobilien oder Aktien für die Altersvorsorge?

Wie dargelegt, wird man Aktien und mit Immobilien erfolgreich ein Vermögen aufbauen können. Ob man nun Immobilien oder Aktien für die Altersvorsorge wählt, sollte man deshalb auch daran ausrichten, womit man sich in Zukunft lieber auseinandersetzen möchte. Vielleicht lautet die Entscheidung ja sogar: beides.

Denn es ist durchaus vernünftig, sein Geld nicht nur auf ein Pferd zu setzen, sondern, wie es im Fachjargon heißt, zu diversifizieren, also sein Geld auf mehrere Anlagen zu verteilen.

Im Prinzip macht die clevere Mischung den Erfolg aus. Welche Anlageform man tätigen und ggfs. anpassen sollte, hängt auch von der jeweiligen Marktsituation ab. Man sollte sich im Klaren darüber sein, dass Hardware wie Immobilien, Edelmetalle etc. zu den wahren Werten zählen. Damit trägt man mehr Verantwortung und hat etwas mehr Aufwand, aber hat dafür auch einen wertvollen Gegenwert.

Sowohl Aktien als auch Immobilien sind keine absoluten Selbstläufer, man wird sich damit beschäftigen müssen.

Bei Immobilien mag die Suche nach der richtigen Anlageimmobilie ein Problem sein. Und ist schließlich beispielsweise die passende Eigentumswohnung als Anlage gefunden, kann sie auch eine Menge Arbeit machen.

Auch bei Aktien ist die Frage, in welche man nun am besten investiert und die Suche nach vielversprechenden Unternehmen, deren Aktien man kaufen möchte. Wem die möglichen starken Kursschwankungen an der Börse den letzten Nerv rauben, ist vielleicht bei einer Immobilieninvestition besser aufgehoben. Bei Immobilien ist das Risiko eher begrenzt, weil diese in der Regel nicht viel an Wert verlieren.

Bei der Entscheidung ob man gegenwärtig bei der Geldanlage auf Immobilien oder Aktien für die Altersvorsorge setzen will, ist auch wichtig, in welcher Lebenssituation und in welcher Finanzsituation man sich jetzt befindet. Wer jung ist und sich am Beginn seiner Karriere befindet und auch nur wenig Kapital zum Anlegen hat, sollte vielleicht zunächst einmal sein Augenmerk auf Aktien oder kleinteilige Immobilien richten.

Wer allerdings zum ersten Mal investieren will oder nicht so genau weiß, was er will, sollte sich in jedem Fall professionell beraten lassen.

Garagen als Immobilienanlage

Unser eigenes Metier sind Kapitalanlagen in Immobilien. Wir haben uns lange Zeit damit beschäftigt, was am besten funktioniert und sind schließlich auf die Nische „Garagen“ gestoßen.

Wie weiter oben gezeigt, bringen Immobilienanlagen zwar Rendite, die auf Dauer wohl mit Aktien mithalten kann, allerdings bringen sie auch mehrere Nachteile mit sich. Wohnimmobilien sind ziemlich kapital- und auch arbeitsintensiv. Man muss immer wieder mal Instandhaltungsmaßnahmen vornehmen, die auch Geld kosten. Fällt der Mieter aus, sind für die Dauer keine Mieteinnahmen da. Man hat einigen Aufwand mit der Verwaltung.

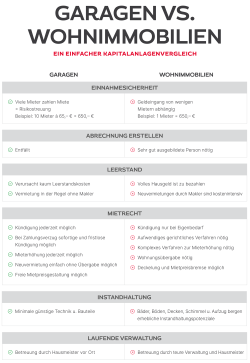

Es ist Fakt, dass Garagen gegenüber Wohnimmobilien unschlagbare Vorteile bieten: Zum einen sind die Mieteinnahmen wesentlich sicherer gewährleistet, denn bei mehreren oder vielen Garagen ist es nicht so tragisch, wenn ein Stellplatz zeitweise nicht vermietet ist. Die anderen Mieter sind da und erhalten den großen Teil der Mieteingänge aufrecht. Leerstandkosten fallen bei einer Garage kaum ins Gewicht und Instandhaltungskosten fallen ebenfalls kaum an. Die Verwaltung ist denkbar einfach, es müssen nicht einmal Abrechnungen erstellt werden. Es gibt keinen Mieterschutz, Mieter kann man jederzeit kündigen.

Garagen bzw. Garagenhöfe sind eine hochinteressante Art der Immobilienanlage, nicht nur weil sie gute Renditen bringen, sondern auch weil sie einfach in der Verwaltung sind. Sehen Sie nachfolgend einen Vergleich zwischen Garagen und Wohnimmobilien als Kapitalanlage.

Wenn man Garagen anschaut, haben diese viele kostenintensive und teils unbequeme Nachteile von normalen Immobilien nicht und verlangen auch kaum Aufmerksamkeit. Und unsere Erfahrungen zeigen auch, dass Renditen über denen „normaler“ Immobilien durchaus typisch sind.

Garagen eigenen sich aufgrund ihrer Einfachheit und ihrer guten Rendite sehr gut als Kapitalanlagen.

Sollte Ihr Interesse jetzt geweckt sein und Sie mehr Informationen über eine äußerst einfache Immobilienanlage ohne die üblichen Nachteile von herkömmlichen Immobilienanlagen haben, dann kontaktieren Sie uns für eine persönliche und unverbindliche Beratung.

Ich freue mich sehr, von Ihnen zu hören!

Herzliche Grüße aus Markt Schwaben

Herr Martin Edler von Dall’Armi

Vorstandsvorsitzender

Future Construct AG

Bahnhofstraße 25

85570 Markt Schwaben

Tel.: 08121 25740-0

Fax: 08121 25740-50