Versorgungslücke

Der Übergang vom Erwerbsleben zur Rente macht sich für viele dadurch bemerkbar, dass sie plötzlich deutlich weniger Geld in der Tasche haben und vielleicht ihren gewohnten Lebensstandard nicht mehr aufrechterhalten können. Die Idee, im Alter durch die Rente versorgt zu sein, funktioniert schon lange nicht mehr richtig, vor allem bei niederen und mittleren Einkommen. Es entsteht in immer mehr Fällen eine Versorgungslücke. Das Problem ist seit langem weithin bekannt. Auch die Politik hat das Thema seit Jahrzehnten auf dem Schirm und regt die Bürger zur „privaten Vorsorge“ an, Stichwort Riester-Rente oder betriebliche Altersversorgung. Doch wieso eigentlich wird die Versorgungslücke immer größer? Und, was kann man aktiv für die Altersvorsorge tun, um die eigene Versorgungslücke zu schließen?

Was versteht man unter Versorgungslücke?

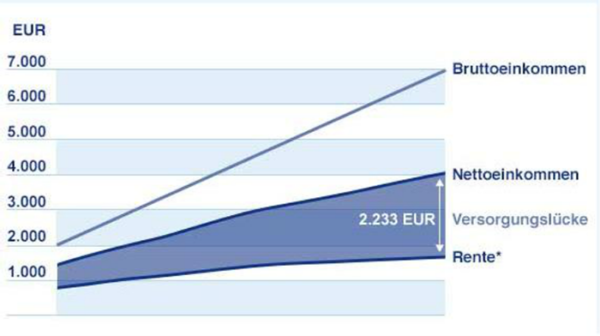

Versorgungslücke Definition: Die Versorgungs- oder Rentenlücke stellt grundlegend die Differenz zwischen der gesetzlichen Rente und dem Betrag dar, den man benötigt, um seinen Lebensstandard zu erhalten.

Erreichen Erwerbstätige das Rentenalter, verlassen sie ihre Arbeitsstelle und erhalten natürlich nicht länger ihr Arbeitsentgelt. Während ihrer bisherigen Arbeitszeit haben sie aber Teile ihres Gehalts in die gesetzliche Rentenversicherung eingezahlt und möglicherweise mit Betriebsrenten oder anderen Zusatzversorgungsrenten vorgesorgt, so dass sie weiterhin über Geldmittel verfügen können, auch wenn sie nicht mehr aktiv einer Erwerbsarbeit nachgehen.

Die Auszahlung der gesetzlichen Rentenversicherung beträgt aktuell im Schnitt weniger als die Hälfte des letzten Nettoeinkommens. Wurde also nicht anderweitig vorgesorgt, so dass mehr Geldmittel verfügbar sind, ergibt sich eine sehr deutliche Diskrepanz zum letzten Gehalt. Die eigene Versorgung mit den zum Leben oder zur Erhaltung des Lebensstandards nötigen Geldmittel ist nicht länger auf dem alten Niveau möglich. Es bleibt dann leider nur, sich beim Konsum einzuschränken. So viel zur Definition der Versorgungslücke.

Als groben Richtwert kann man annehmen, dass man etwa 60 – 80 % des letzten Bruttoeinkommens für eine ausreichende Versorgung im Rentenalter benötigen wird. Je länger man lebt eher mehr, da die Inflation ebenfalls nicht stehen bleibt.

Warum wird die Versorgungslücke immer größer?

Die Versorgungslücke ist kein neues Phänomen. Seit Jahrzehnten tönt es aus allen Ecken, dass die Versorgung durch die gesetzliche Rente nicht ausreicht und eine private Rentenvorsorge unerlässlich ist. Was aber über die Zeit immer deutlicher wird ist, dass das Problem nicht kleiner wird, sondern immer größer. Oder anders formuliert, die gesetzliche Rente reicht immer weniger zum Decken der Lebensbedürfnisse im Alter bzw. wird die Versorgungslücke anscheinend mit jedem verstreichenden Jahr größer. Als ob sie nicht schon groß genug wäre. Doch warum eigentlich? Die hauptsächlichen Faktoren hier sind:

- Steuern

Seit 2005 werden Renten auf der Grundlage des sogenannten Alterseinkünftegesetzes besteuert. Seitdem werden die Renten prozentual gesehen parallel mit dem Renteneintrittsjahr schrittweise mit jedem Jahr bis 2040 anteilig immer höher besteuert. Wer zum Beispiel 2005 in Rente ging, musste dann auf 50 % seiner Rente Steuern zahlen. Das steigert sich dann mit jedem Jahr um 2 % bis 2020 und dann mit jedem Jahr um 1 % bis 2040. Wer 2020 in Rente ging, für den wurden also bereits auf 80 % seiner Rente Steuern fällig. Und wer ab 2040 in Rente geht, dessen Rente wird voll zu 100 % besteuert.

Auf dem Rentenbescheid ist der Bruttobetrag der Rente ausgewiesen. Um zu erfahren, wie hoch die Nettorente wirklich ist, muss man als Rentner die Steuer selbst davon abziehen. Unterm Strich bleibt dem Rentenempfänger aufgrund der erhobenen Steuer weniger Rente und die Versorgungslücke vergrößert sich damit natürlich.

- Änderung der Rentenanpassungsformel

Die gesetzlichen Renten wurden bis 2005 grundsätzlich anhand der allgemeinen Steigerungen von Löhnen und Gehältern erhöht. Im selben Jahr wurde dann die sogenannte Rentenanpassungsformel geändert. Diese orientiert sich zum Teil immer noch an den allgemeinen Lohnerhöhungen, enthält aber nun weitere Faktoren, sodass die allgemeinen Lohnerhöhungen nicht mehr alleiniger Maßstab sind. Die Rentenerhöhungen fielen mit der Anwendung der neuen Formel auch immer niedriger aus als davor. Die Rentensteigerungen der vergangenen Jahre zeigen auch, dass diese immer unterhalb der allgemeinen Inflation lagen, was hinsichtlich der Versorgungslücke ebenfalls fatal ist.

- Höheres Renteneintrittsalter

Beginnend mit dem Jahr 2012 wird die Regelaltersgrenze für den Renteneintritt von damals 65 Jahren bis 2029 stufenweise auf 67 Jahre angehoben. Alle Geburtenjahrgänge ab 1947 sind davon betroffen. Für alle, die ab 1964 geboren sind gilt dann beim Renteneintritt die Regelaltersgrenze von 67 Jahren. Will man früher in Rente gehen, wird der Rentenbetrag gekürzt, für jeden Monat früher liegt der Abschlag bei 0,3 %, maximal erhält man pro Monat 14,4 % weniger Rente. Wer aber nicht bis 67 arbeiten kann oder keine Arbeit mehr findet, muss diese Abschläge unter Umständen gezwungenermaßen hinnehmen und muss schon deswegen mit einer geringeren Rente bzw. einer größeren Rentenlücke klarkommen.

Wie wird die Versorgungslücke berechnet?

Für eine genaue Berechnung der Versorgungslücke spielen unter Umständen zahlreiche Faktoren eine Rolle, hauptsächlich aber Alter, wie viele Jahre man erwerbstätig war, Bruttogehalt, evtl. Kirchensteuer, Bundesland. Die Berechnung ist mitunter komplex, je nachdem, was man alles berücksichtigt.

Sehr grob kann man es in aber in etwa so zusammenfassen:

Wer heute durchschnittlich 4.000 € monatlich verdient, wird in der Rentenphase deutlich weniger, vielleicht knapp 2.000 €, erhalten. Hier entsteht die berühmtberüchtigte Rentenlücke.

Beispielsweise ist ein Rentner, der 45 Jahre in die gesetzliche Rentenkasse eingezahlt hat, auf einem Rentenniveau* von etwa 70 % (Rentenniveau = Verhältnis zwischen einer Standardrente und dem Durchschnittseinkommen des Erwerbstätigen).

Allgemein wird im Ruhestand jedoch ca. 80 % des letzten Nettogehaltes benötigt, um sämtliche Kosten decken zu können.

Eine heute 30-jährige Person wird wahrscheinlich nur noch rund 40 % ihres Gehalts an Rente bekommen. Das wären bei einem Nettoeinkommen von 4.000 € nur noch eine Rente von ca. 1.600 €.

Für die, die es genauer wissen wollen, empfehlen wir unterstützende Tools, um die zu erwartende persönliche Versorgungslücke zu berechnen.

Unterstützende Tools zur Ermittlung der Versorgungslücke

Wie gesagt, kann die Berechnung der Versorgungslücke abhängig davon, was alles in die Berechnung einfließt, komplex sein. Im Internet gibt es zahlreiche Tools und Rechner, die die Berechnung erleichtern.

Wir fanden diesen Rechner nützlich beim Berechnen der Versorgungslücke:

https://www.smart-rechner.de/rentenluecke/rechner.php

Wie kann man eine Versorgungslücke im Alter vermeiden?

Verlässt man sich allein auf die gesetzliche Rente, führt das fast sicher zu einer Versorgungslücke, es sei denn, man ist in der Lage, seinen eigenen Bedarf drastisch herunterzuschrauben und kommt damit klar. Oder aber, man hat andere Finanzquellen.

Um eine Versorgungslücke im Alter zu vermeiden, lautet die Antwort also: Private Vorsorge!

Private Vorsorge heißt natürlich, dass man auch selbst dafür zuständig ist. Ebenso ist man im Vorhinein für die Wahl der Methode verantwortlich. Möglichkeiten gibt es viele, wie effektiv diese jeweils die Rente aufbessern können, steht auf einem anderen Blatt.

Geld auf dem Sparbuch für das Alter zu sparen dürfte beispielsweise sehr ineffektiv sein. Die niedrigen Zinsen, mitunter sogar Negativzinsen, lassen das Ersparte aufgrund der Inflation dahinschmelzen. Andere Methoden versprechen bessere Renditemöglichkeiten, müssen aber abhängig vom Einzelfall angeschaut und evtl. angepasst werden, damit sie ihren Zweck erfüllen:

- Riester- und Rürup-Rente

Wer mit einer privaten Rentenversicherung oder einer Betriebsrente vorsorgt, kann auf die staatlichen Zusatzrenten aufbauen.

- Aktien

Aktien können gute Renditen abwerfen, allerdings bergen Aktieninvestitionen auch Verlustrisiken. Wer für die Altersvorsorge in Aktien investieren möchte, sollte in jedem Fall die Risiken streuen und sein Geld z. B. auf mehrere Fonds aufteilen.

- Immobilienverrentung

Wer eine Immobilie besitzt, kann diese, statt sie regulär zu verkaufen, für eine Leibrente verkaufen. D. h. die Immobilie wird verkauft, der bisherige Eigentümer erhält den Kaufbetrag nicht als Einmalzahlung, sondern in Raten als monatliche Rente, behält aber bis zu seinem Ableben das Wohnrecht in der Immobilie. Die monatliche Leibrente kann dann die Versorgungslücke zu schließen.

- Immobilieninvestition

Wer frühzeitig vorsorgt, kann eine Immobilie kaufen, diese im Laufe des Erwerbslebens abzahlen und währenddessen vermieten. Im Alter kann man dann seine Rente durch regelmäßige Mieteinnahmen aufbessern und so die Versorgungslücke schließen.

- Garageninvestition

Prinzipiell dieselbe Methode wie die Immobilieninvestition allgemein, nur mit den Vorteilen von Garagen (Kaum Instandhaltungsmaßnahmen, besserer Schutz vor Mietausfällen, freie Mietpreisgestaltung, bessere Rendite). Garagen sind unser Favorit für die Altersvorsorge.

Versorgungslücke im Alter frühzeitig erkennen

Eine angemessene Vorsorge wird voraussichtlich nur betreiben, wer sich über ein Defizit oder eine Gefahr bewusst ist. Wenn das Rentenalter vor der Tür steht und der Versorgungslücke bislang noch nicht begegnet wurde, ist es vermutlich zu spät.

Deshalb, prüfen Sie Ihre Finanzen, prüfen Sie Ihren Rentenanspruch, nutzen Sie einen Versorgungslücken-Rechner und stellen Sie fest, inwiefern Sie betroffen sind. Und, tun Sie es jetzt.

Gegenmaßnahmen lassen sich leichter ergreifen und sind wirksamer, je früher sie ergriffen werden. Investitionen, die man jetzt macht, brauchen evtl. Jahre oder Jahrzehnte, um zu wachsen oder entsprechende Renditen abzuwerfen. Je früher man beginnt, desto besser also.

Fazit

Die Versorgungslücke ist eine Realität, der man sich als künftiger Empfänger einer staatlichen Rente nicht verschließen sollte. Für diejenigen, die nicht anderweitig vorgesorgt haben, wird ein auskömmliches Leben mit der staatlichen Rente allein eher schwierig zu erreichen sein. Eine frühzeitige private Vorsorge ist daher entscheidend.

Es gibt zahlreiche Möglichkeiten zur Vorsorge, aus denen man für seine individuelle Situation eine geeignete Form auswählen bzw. anpassen kann. Mindestens eine zusätzliche Form der Vorsorge sollte man sich gönnen, wenn nicht sogar mehrere. Unser Modell einer renditestarken Kapitalanlage in Garagen hat sich nun über Jahrzehnte bewährt und zeigt auch gegenwärtig, dass es für die Altersvorsorge eine sehr gute Lösung ist. Garagen sind sehr einfache Immobilien mit einem geringen Risiko. Anlagen in Garagen bieten insgesamt günstige Voraussetzungen für eine gelungene Zukunftsvorsorge.

Sie sind an einer Investition in Garagen interessiert, um Ihre persönliche Versorgungslücke zu schließen? Dann kontaktieren Sie uns gleich!

Karin Neulinger

Tel.: 0178/2118040

E-Mail: KN@FutureConstruct.de

Ich freue mich sehr, von Ihnen zu hören!

Herzliche Grüße aus Markt Schwaben,

Gerhard Lidl

Vorstandsvorsitzender

Future Construct AG

Bahnhofstraße 25

85570 Markt Schwaben

Tel.: 08121 / 25740 – 0

Fax: 08121 / 25740 – 50